はじめに

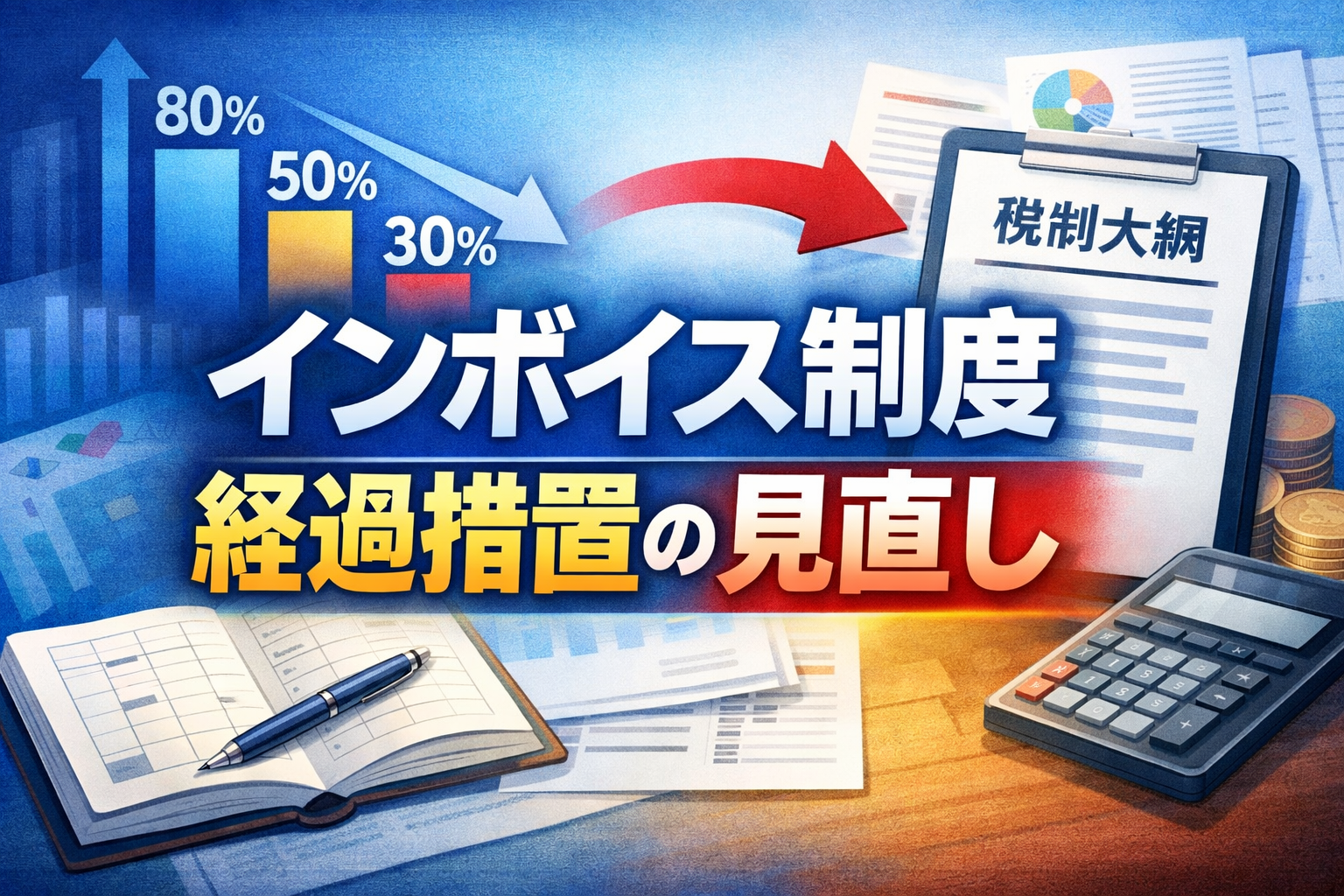

令和8年度税制大綱では、インボイス制度導入に伴う経過措置の見直しが盛り込まれました。

本記事では、従前の制度を「比較軸」としつつ、今回の税制大綱で何が変更されたのかに限定して、年度・適用時期を厳密に整理します。

1. 従前の制度

インボイス制度導入に際しては、急激な税負担増を避けるため、以下の経過措置が設けられていました。

- 登録事業者向け:いわゆる2割特例(簡便的に売上税額の2割を納税額とする措置)

- 課税事業者側:免税事業者からの仕入れに係る仕入税額控除の経過措置(段階的に控除割合を引下げ)

これらはいずれも期限付きの暫定措置として位置付けられていました。

2. 今回の税制大綱のポイント①|2割特例終了後の新たな措置(個人事業者)

従前の取扱い

- 2割特例は令和8年分をもって終了予定

今回の税制大綱による見直し内容

- 対象:

- これまで2割特例の適用を受けていた者を含む個人事業者

- 内容:

- 納税額を「売上税額の3割」とすることができる措置を新設

- 適用期間:

- 令和9年分および令和10年分(2年間限定)

整理

- 2割特例そのものを延長するものではなく、

- 終了後に別の軽減措置を時限的に講ずる点が新規要素です。

3. 今回の税制大綱のポイント②|免税事業者からの仕入れに係る経過措置の見直し

従前の取扱い

- 控除割合を段階的に引き下げ、一定時点で終了する設計

- 年間適用上限仕入額:10億円

今回の税制大綱による見直し内容

① 最終適用期限の延長と控除割合の緩和

【控除割合と適用時期】

- ~令和8年9月末:8割(現行制度)

- 令和8年10月~:7割

- 令和10年10月~:5割

- 令和12年10月~令和13年9月末:3割

👉 最終期限を2年間延長したうえで、

👉 引下げのペースおよび幅が緩和されています。

② 年間適用上限仕入額の見直し

- 改正後:1免税事業者あたり年間1億円

- 従前:10億円

👉 延長と緩和が行われる一方で、

👉 高額取引については適用範囲を限定する設計となっています。

4. 年度・適用関係の全体整理

| 区分 | 内容 | 適用期間 |

|---|---|---|

| 2割特例 | 従前制度 | ~令和8年分 |

| 新たな3割措置 | 個人事業者 | 令和9・10年分 |

| 仕入税額控除(免税事業者) | 7割 | 令和8年10月~ |

| 〃 | 5割 | 令和10年10月~ |

| 〃 | 3割 | 令和12年10月~令和13年9月 |

まとめ

今回の税制大綱における「インボイス制度 経過措置 見直し」は、

- 既存措置の単純延長ではなく

- 終了後・縮小過程を前提とした再設計

という点に特徴があります。

制度の適用可否は年度・時期で明確に区切られるため、

事業年度ごとの影響把握がこれまで以上に重要になります。

免責事項

本記事は、令和8年度税制大綱に基づき、インボイス制度導入に係る経過措置の見直しについて一般的な情報提供を目的として作成しています。

記載内容は作成時点の公表資料をもとに整理したものであり、今後の法令改正、国税庁の通達・Q&A、公表資料等により取扱いが変更される可能性があります。

また、本記事は特定の状況に対する税務判断や助言を行うものではありません。実際の適用可否や具体的な税務処理については、個別事情により異なる場合がありますので、必ず税理士等の専門家または所轄税務署にご確認ください。

本記事の内容を利用したことにより生じたいかなる損害についても、当サイトおよび執筆者は一切の責任を負いかねますので、あらかじめご了承ください。